Trong việc phân bổ nguồn vốn, ta có thể sử dụng rất nhiều phương pháp khác nhau để đánh giá một dự án. Mỗi phương pháp đều có những ưu nhược điểm riêng. Bài viết này sẽ đưa ra một số nhận định về việc sử dụng chỉ số NPV để đánh giá mức độ khả thi của một dự án.

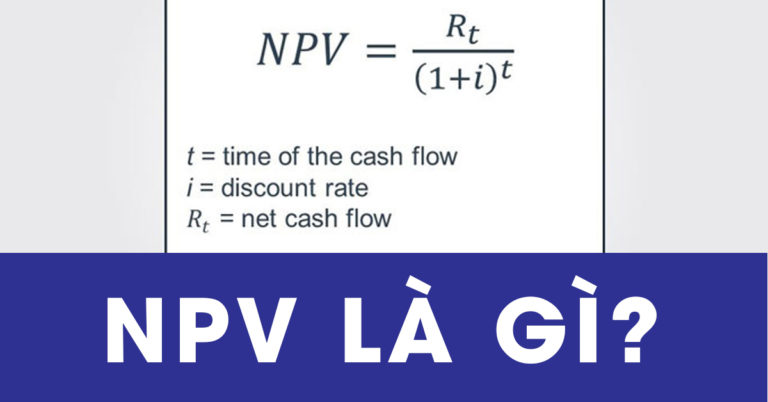

NPV là gì?

NPV (Net present value) được dịch là Giá trị hiện tại ròng, có nghĩa là giá trị tại thời điểm hiện nay của toàn bộ dòng tiền dự án trong tương lai được chiết khấu về hiện tại:

NPV = giá trị hiện tại của dòng tiền vào (thu) – giá trị hiện tại của dòng tiền ra (chi)

Ý nghĩa:

- Nếu NPV dương thì dự án đáng giá. Tại sao lại đáng giá, bởi suất chiết khấu đã là chi phí cơ hội của dự án, vì vậy, nếu đã khấu trừ chi phí cơ hội mà vẫn có lời thì dự án có lợi tức kinh tế. Cho nên, khi đánh giá dự án bằng NPV cần quan tâm đến giá trị của suất chiết khấu (thường bằng với lãi suất của cơ hội đầu tư tốt nhất nhà đầu tư đặt được nếu không đầu tư vào dự án đang được đánh giá. Các yếu tố ảnh hưởng tới suất chiết khấu này được phân tích kỹ trong phần sau của bài viết này) và xem NPV có dương hay không. Nếu như NPV dương có nghĩa là khoản đầu tư có lời bởi giá trị của dòng tiền mặt sau khi khấu hao đã cao hơn mức đầu tư ban đầu.

- Thông thường NPV không chỉ được coi là chỉ số mà còn được xem là phương pháp tốt nhất để đánh giá khả năng sinh lời của phương án hay dự án vì ý nghĩa nôm na của nó cho biết mức lãi ròng của dự án sau khi đã thu hồi vốn đầu tư ban đầu và trang trải tất cả chi phí (bao gồm cả lạm phát).

- Tuy nhiên phương pháp NPV này có nhược điểm là đòi hỏi tính toán chính xác chi phí mà điều này thường khó thực hiện đối với các dự án có đời sống dài. Vì thế trong thực tiễn người ta phát triển chi phí vốn thành tỉ suất chiết khấu hay còn gọi là tỉ suất sinh lợi tối thiểu chấp nhận được – tỷ suất rào (thường do nhà đầu tư kỳ vọng trên cơ sở cân nhắc tính toán đến các yếu tố tác động vào dự án đầu tư). Một nhược điểm khác nữa của NPV đó là không cho biết khả năng sinh lợi tính theo tỉ lệ % do đó ảnh hưởng đến việc khó chọn lựa cơ hội đầu tư.

Tỷ suất rào (tý suất chiết khấu trong các báo cáo Nghiên cứu khả thi)

Tỷ suất rào là tỷ suất hoàn vốn tối thiểu mà tất cả các khoản đầu tư cho một doanh nghiệp cụ thể phải đạt được.

Trước tiên khi tìm hiểu về tỷ suất rào, chúng ta cần phân tích về chi phí sử dụng vốn của một dự án. Nó chính là chi phí bình quân gia quyền của các nguồn vốn khác nhau của tổ chức: cả nợ và chủ sở hữu.

Vốn nợ mà các công ty sử dụng đều có một chi phí gọi là lãi suất phải trả cho các trái phiếu và các giấy nợ khác. Lưu ý rằng vốn góp của các chủ sở hữu cũng là chi phí thực. Chi phí này là chi phí cơ hội – tức là phần mà các cổ đông có thể kiếm được trên phần vốn của mình nếu họ đầu tư vào cơ hội tốt thứ hai ở cùng một mức rủi ro. Ví dụ, nếu nhà đầu tư có 100.000 USD tiền đầu tư vào cổ phiếu Công ty XYZ – một công ty có giá cổ phiếu hay dao động bất thường, chi phí cơ hội của họ cho số vốn đó có thể là 14% – tỷ lệ sinh lời mà họ có thể đạt được cho một vụ đầu tư khác có mức rủi ro tương đương. Vì vậy, đối với một công ty lớn và ổn định, chi phí cơ hội của cổ đông có thể là 10%; còn đối với một công ty công nghệ cao và khá rủi ro thì chủ sở hữu có thể trông đợi tỷ lệ sin h lời 18%. Nói một cách đơn giản thì chi phí vốn là chi phí bình quân gia quyền của các nguồn vốn khác nhau của tổ chức.

Vậy tỷ suất rào hợp lý cho một doanh nghiệp cụ thể là bao nhiêu? Tỷ suất này dao động tùy theo từng công ty. Thông thường, tỷ suất rào được lập trên mức có thể đạt được từ một khoản đầu tư không rủi ro, chẳng hạn như trái phiếu kho bạc.

Cách tính tỷ suất rào:

Tỷ suất rào = Tỷ suất không rủi ro + Tiền phản ánh rủi ro của dự án

Bất cứ nhà đầu tư nào đều mong muốn được đền đáp xứng đáng cho sự không chắc chắn mà họ đã chịu. Về bản chất, các mỗi dự án đều có nhiều yếu tố không chắc chắn. Vì lý do đó, các nhà đầu tư đòi hỏi các dự án tương lai phải chỉ ra được sự hứa hẹn khả dĩ.

Các dự án đầu tư khác nhau sẽ có các tỷ suất rào khác nhau. Với các khoản đầu tư rủi ro thấp thì tỷ suất vào phải thấp hơn mức được áp đặt cho loại đầu tư rủi ro cao hơn. Ví dụ, một dự án thay thế dây chuyền lắp ráp hiện tại hay các bộ phận thiết bị chuyên dụng phải sử dụng tỷ suất rào là 10%, nhưng dự án sản xuất các dòng sản phẩm mới thì phải sử dụng tỷ suất rào là 15%.

Nhìn chung ưu điểm của việc sử dụng NPV đó là phương pháp này cho phép sử dụng các tỉ lệ chiết khấu khác nhau mà không dẫn đến sai lệch. Đồng thời cũng không cần phải so sánh NPV với chỉ số nào khác, nếu như NPV lớn hơn 0 có nghĩa là dự án là khả thi về mặt tài chính. Đối với các dự án dài hạn có dòng tiền khác nhau và tỉ lệ chiết khấu khác nhau, các dự án có dòng tiền không ổn định NPV chính là sự lựa chọn đúng đắn.

Ý kiến bạn đọc (0)